皆さまこんにちは。

法人は事業年度ごとに申告書を作成し、法人税を申告納付します。

申告書には青色申告と白色申告(青色でない申告)の2種類あり、いずれを選択して申告するかは法人の自由です。

しかしながら、青色申告は税制上様々な特典が設けられているので、青色申告を選択する法人がほとんどです。

今月の税務会計トピックは「青色申告の承認申請書」についてご紹介します。

最近、設立後、決算を向かえてからチェスナットと契約を頂いた新しいお客さまが、設立のタイミングで弁護士事務所へ設立届出書一式を依頼した際に、うっかり青色申告の承認申請書を提出し忘れたということがありました。

新規に法人を設立した場合には、提出期限に注意し、他の届出書類と一緒に青色申告の承認申請書の提出についても忘れないように注意しましょう。

●概要

1.青色申告書を提出できる場合の要件

①法人税法に定める帳簿書類を備え付けて取引を記録し、法定期間保存している事

②法人の納税地の税務署長に、青色申告の承認申請書を提出し、予め承認を得ておく事

2.青色申告の承認を受けたい事業年度と提出期限

青色申告書で申告しようとするときは、原則として承認を受けようとする事業年度開始の日の【前日】までに提出しなければなりません。しかし、新設法人の場合は原則通りではなく、下記(1)又は(2)の対応が必要です。

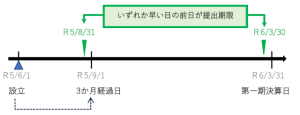

(1)新規設立事業年度から青色申告をしたい場合

新規設立の日以後3ヶ月を経過した日と設立1期の事業年度終了の日とのうちいずれか早い日の【前日】までに承認申請を提出する必要があります。

なお、この期限が休日等に当たる場合は、休日等明けの日が提出期限となります。

(例) 令和5年6月1日で設立した3月決算法人の場合は次のようになります。

上記の場合、設立の日以降3ヶ月を経過した日の【前日】は令和5年8月31日で、設立事業年度終了の日の【前日】は令和6年3月30日となります。この場合は、令和5年8月31日が早い日に該当するので、同日までに青色申告の承認申請書を提出しなければなりません。

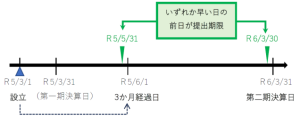

(2)新規設立した次の事業年度から青色申告をしたい場合

設立の事業年度が3ヶ月に満たない場合、設立の日以降3ヶ月を経過した日と当該翌期事業年度終了の日とのうちいずれか早い日の【前日】が青色申告の承認申請書の提出期限となります。令和5年3月1日に設立した3月決算法人の場合は、次の通りになります。

上記の場合、設立の日以後3ヶ月を経過した日は令和5年6月1日であり、その【前日】は令和5年5月31日になります。当該翌事業年度終了の日は令和6年3月31日であり、その【前日】は令和6年3月30日になります。この場合、早い日の前日に該当する令和5年5月31日が承認申請の提出期限となります。

3.提出方法

納税地の所轄税務署に提出します。

4.納税地の所轄税務署の確認方法

所轄の税務署が異なる為、下記URLより法人の本店所在地を検索することで確認する事ができます。

組織(国税局・税務署・税務大学校等)|国税庁 (nta.go.jp)

●青色申告法人の主な特典

1.欠損金の繰越控除

青色申告書を提出した事業年度以後に生じた欠損金を最大9年間(※注)にわたり所得から控除できる制度です。この間に黒字になった場合、繰り越されてきた赤字と相殺することができ、その期の税金を抑えることができます。

(※注)平成30年4月1日以後に開始する事業年度において生ずる欠損金の繰越期間は10年となります。

2.欠損金の繰り戻しによる法人税の還付

前期に黒字で税金を納めていて、今期が赤字になった場合には、その赤字分を前期の黒字と相殺することができます。

この場合、既に前期の黒字分の税金は支払っていますので、今期の赤字分として相殺して前期納めた税金の一部が還付されることとなります。

3.中小企業者等の少額減価償却資産の一括損金算入の特例制度の適用

税法上では10万円以上のものは資産に計上し、数年にわたって費用化しなければならないのが原則です。しかし、青色申告の場合で中小企業者であるなど一定の要件を満たす場合には、30万円未満の減価償却資産については、一括してその年の費用にすることが認められています。(年間合計300万円まで)

その他、特別償却制度や税額控除制度など様々な特典が設けられております。

これらの特典は節税に繋がるものが多く、法人にとってとても有利なものです。

うっかり提出を忘れると、様々な特典が受けられなくなってしまうため、注意が必要です。

青色申告による特典について詳しく知りたいなど、ご質問やご不明点ございましたら、お気軽にチェスナットまでご相談ください。

参考

国税庁 新規設立法人の届出書類 No.5100 新設法人の届出書類|国税庁 (nta.go.jp)

国税庁 青色申告書の承認の申請C1-19 青色申告書の承認の申請|国税庁 (nta.go.jp)