皆さま、こんにちは。

今月は令和4年度改正のうち、10月1日の支払いから対象となる親会社などへ支払う配当金のその支払い時に預かり納付していた源泉所得税の取り扱いについて説明します。

- 親会社などへ支払う配当源泉が10月から不要に

令和4年度税制改正において、内国法人(一般社団法人等を除く)が支払を受ける配当等で次のものについては、所得税の源泉徴収を行わないことになりました。

- 完全子法人株式等に該当する株式等に係る配当等

- 配当等の支払に係る基準日に、当該内国法人が直接に保有する他の内国法人の株式等の発行済株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人の株式等に係る配当等

- 改正前の取り扱い

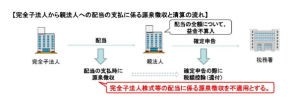

親法人(内国法人)へ支払われる配当等は源泉所得税の課税対象であり、配当等の支払をする子法人(内国法人)は、配当等の支払時に原則として20.42%の源泉徴収を行います。

親法人は法人税の確定申告において源泉徴収された所得税について所得税額控除の適用を受け、税額控除または還付金の支払いを受けます。

- 改正後の取り扱い

令和4年度税制改正により、令和5年10月10日以降内国法人(一般社団法人等を除く)が支払をする配当等について、次のものは源泉徴収を行わないことになりました。

- 完全子法人株式等に該当する株式等に係る配当等

- 配当等の支払に係る基準日に、当該内国法人が直接に保有する他の内国法人の株式等の発行済株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人の株式等に係る配当等

- 上記以外の株式等に係る配当等については引き続き源泉徴収が必要です。

- 受取配当等の益金不算入制度と源泉徴収不適用制度の関連性

法人が受け取った配当については、「受取配当等の益金不算入制度」の適用を受けることができます。

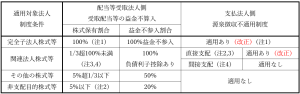

その「受取配当等の益金不算入制度」と「配当等の源泉徴収不適用制度」の関連性について次の表にまとめてみました。以下に内容をまとめます。

(注1)原則として子法人の発行済株式総数等(自己株式等を除く)のうち一定割合(100%又は1/3超)を配当等の額の計算期間の初日から計算期間の末日まで引き続き株式保有していることが必要です。

(注2)配当等の支払基準日の株式保有状況で判定します。

(注3)他の法人を介在することなく、親法人が子法人の発行済株式総数等の1/3超を保有し、支配することをいいます。

(注4)完全支配関係がある他の法人と共に、親法人が子法人の発行済株式総数等の1/3超を保有し、支配することをいいます。

(出典:金融庁 令和4年度税制改正について 税制改正大綱等における金融庁関係の主要項目)

- 適用時期

改正は、2023年10月1日以後に支払われる配当等から適用されます。

- 最後に

改正の主な目的は、完全子法人株式等の配当に関する源泉徴収の免除を通じて、企業の資金繰りを改善し、事務負担を軽減することですが、実務において、源泉徴収義務がなくなることで、その資金を効率的に運用できる事を願います。

また国税側においては、これまで多額に支払っていた還付加算金の支払いを抑える狙いがあるとされています。

ご不明点がございましたら、ぜひチェスナットまでご相談ください!

★お問い合わせはこちらから