皆さま、こんにちは!

10月1日からはじまるインボイス制度対応準備に追われている方も多いと思いますが、電子帳簿保存法も宥恕措置の終了に伴い、令和6年1月1日からの対応方法を検討する必要があります。

令和5年税制改正にて電子帳簿保存法の見直しが入り、保存制度が緩和される等、以前に比べ対応しやすいように改正されています。今月の税務会計トピックでは、電子帳簿保存法のうち電子保存が義務化となっている「電子取引の保存」にスポットをあてて、令和5年税制改正の内容についてご説明します。

- 電子取引とは

電子取引データとは「紙でやりとりしていた場合に保存が必要な書類(注文書・契約書・送り状・領収書・見積書・請求書など)に相当するデータ」と国税庁リーフレットで案内されています。

(参考:https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/pdf/0023006-085_01.pdf)

主に下記の取引が電子取引に該当し、データでの保存が義務化されています。

(1)電子メールにより受領、送付した請求書や領収書等のデータ(PDFファイル等)

(2)インターネットのHPからダウンロードした請求書や領収書等のデータ(PDFファイル等)

またはHP上に表示される請求書や領収書等の画面印刷を利用した場合

(3)電子請求書や電子領収書の授受に係るクラウドサービスを利用した場合

(4)クレジットカード利用明細データ、交通系ICカードによる支払データ、

スマートフォンアプリによる決済データ等を利用したクラウドサービスデータ

(5)特定の取引に係るEDIシステムを利用した場合

(6)ペーパーレス化されたFAX機能を持つ複合機を利用した場合

(7)請求書や領収書等のデータをDVD等の記録媒体を介して受領したデータ

※具体的な電子取引該当書類、電子取引データの原則的な保存方法につきましては、以前の税務会計トピック及びチェスナットYouTube動画にて扱っておりますので、ご確認下さい。

税務会計トピック→ https://chestnut-c.com/tax_topics/153-2/

YouTube → https://www.youtube.com/watch?v=xiqZRtWRFL8&t=12s

- 令和5年税制改正 電子取引データの保存制度の見直し

(1)新たな猶予措置

令和6年1月1日より、次の①・②要件をいずれも満たしている場合には、改ざん防止や検索機能等、保存時に満たすべき要件に沿った対応は不要となり、電子取引データを単に保存しておくことができるようになります。

- 保存要件に従って電子取引データを保存することができなかったことについて「相当の理由」があると所轄税務署長に認められる場合(事前申請は不要)

※「相当の理由」に当たるか否か・・・

具体的にシステム等や所内でのワークフローの整備が間に合わない場合、資金繰りが厳しい、人手不足により対応が難しい場合等が通達で示されています。(改正電帳通7-12)

ただし、システムやワークフロー等が整っているのに、経営者の信条のみに基づく理由により対応できない場合には猶予措置の適用はないことも示されているので、注意が必要です。

(改正電帳通7-12、同問61)

- 税務調査等の際に、電子取引データの「ダウンロードの求め」及びその電子取引データをプリントアウトした書面の提示・提出の求めにそれぞれ応じることができるようにしている場合

※令和5年12月31日までの宥恕措置では電子取引データの「ダウンロードの求め」に応じる必要はなく、書面での保存のみで問題ありませんでしたが、猶予措置では、書面の提示・提出の求めに加え、「電子取引データのダウンロードの求め」にも応じる必要があります。

(2)電子データ保存に係る検索要件を不要とする対象者の見直し

電子取引データのダウンロードの求めに応じることが必須条件で且つ次の2点のいずれかを満たす事業者 は電子取引保存要件のうち検索要件が不要となります。

①2期前の売上高(売上高基準)が5,000万円以下の事業者

②電子取引データを出力した書面を、取引年月日その他の日付及び取引先ごとに整理した状態で

提示・提出の求めに応じることができる事業者

※出力した書面の整理方法としては、電帳法通達で3点整理方法例が明記されています。(改正電帳通7-3)

1)課税期間ごとに、取引年月日その他の日付の順にまとめた上で、取引先ごとに整理する

2)課税期間ごとに、取引先ごとにまとめた上で、取引年月日その他の日付の順に整理する

3)書類の種類ごとに、1)又は2)と同様の方法により整理する

※①の条件を満たす事業者については、特に書面の整理方法についての指定はなく、改ざん防止のための事務処理規定を作成し、且つダウンロードの求めに応じることができれば、電子取引データを単に保存しておけば問題ありません。

ただし、会計期移行前に必ず翌期も①の条件を満たす事業者なのか、2期前の売上高の確認が必要となるので、注意が必要です。

特に売上高が年によって変動する事業者につきましては、会計期によって保存方法が変わる可能性がありますので、②の要件を満たすよう準備しておくとよろしいかと思います。

- 令和6年1月1日に向けどのように対応したらよいか

まずは自社の状況について確認し、電子取引対応準備を検討することが重要です。

(1)自社の状況確認方法

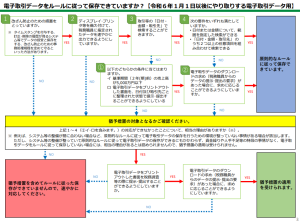

国税庁より猶予措置の対象事業者となるか確認できるフローチャートが発表されておりますので自社の状況がどこにあてはまるのか確認しましょう。

(出展:国税庁リーフレット

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/pdf/0023006-085_01.pdf)

(2)準備するべきこと

猶予措置対象事業者であっても検索要件不要対象事業者であっても共通して「電子取引データのダウンロードの求めに応じることができる」環境を整えることが重要です。

そのためにまずは

- 自社内の電子取引に該当するデータは何があるのか

- 電子取引データはそれぞれどこからダウンロードできるのか を確認することから始めましょう。

自社の電子取引を把握した上で、電子取引データの保存場所や保存方法等、社内のワークフローを整えていくことをお薦めいたします。

- 最後に

令和5年税制改正により電帳法保存要件の検索要件が見直される等、大幅に緩和されました。

インボイス制度対応準備で大変かと思いますが、令和5年税制改正内容を踏まえて、電子帳簿保存法対応について検討を始めてみてはいかがでしょうか。

ご不明点がございましたら、ぜひチェスナットまでご相談ください!

★お問い合わせはこちらから