皆さま、こんにちは。

今回の税務会計トピックは、「中小企業経営強化税制」についての概要とポイントをご紹介します。この制度は、令和5年度の税制改正により、適用期限が令和7年3月31日まで2年延長されることになりました。この機会に中小企業経営強化税制の概要を抑えていただき、是非ご検討下さい。

- 概要

中小企業経営強化税制とは、青色申告書を提出する中小企業等経営強化法の経営力向上計画の認定を受けた一定の中小企業者などが令和7年3月31日までの期間(以下「指定期間」)内に、新品の特定経営力向上設備等を取得または製作もしくは建設して、国内にあるその法人の指定事業の用に供した場合に、その指定事業の用に供した日を含む事業年度において、特別償却または税額控除を認めるものです。

要するに、経営力向上計画の認定を受けた中小企業者が、事業年度内に対象設備の購入・使用を開始した時に、その設備の投資額の即時償却または税額控除を受けることができる制度です。

以上の内容では、制度について理解しにくいと思いますので、ポイントごとにご説明していきます。

- 中小企業等経営強化法の経営力向上計画の認定

経営力向上計画とは、人材育成・コスト管理等のマネジメント向上や設備投資など、自社の経営力を向上するために実施する計画のことをいいます。申請書様式は3枚程度であり、「企業の概要・現状認識・経営力向上の目標及び経営力向上による経営の向上の程度を示す指標・経営力向上の内容」など簡単な計画等を策定することにより、認定を受けることができます。

また、計画申請においては、認定経営革新等支援機関(商工会議所・商工会・中央会や士業、地域金融機関等)に計画策定の支援を受けることができます。チェスナット税理士法人は認定経営革新等支援機関に該当しますので、申請時には計画策定をサポートさせていただきます。

経営計画の認定までの流れ

経営計画による設備投資を実行される場合には、事業年度終了日の3~4カ月前までに着手する必要があります。主な手順は以下のとおりです。

- 事前確認・準備

設備投資について計画申請時には、工業会証明書や経産局確認書等が必要となります。これらの手続きには、数日~2か月程度の期間がかかりますので、余裕を持って申請する必要があります。

- 経営力向上計画の策定

- 経営力向上計画の申請・認定

各事業分野の主務大臣に計画申請書を提出します。

※申請から認定まで30日~45日の期間がかかります。

- 経営力向上計画の開始、取組み実行

経営力向上計画の認定後に、経営力向上設備等を取得することが原則となります。

- B類型・D類型の計画認定後は、状況報告書類を決められた期間提出する必要があります。

- 一定の中小企業者など

一定の中小企業者とは、青色申告書を提出する以下の対象者となります。

・中小企業者等(資本金額1憶円以下の法人、農業協同組合、商店街振興組合等)

・従業員数1,000人以下の個人事業主

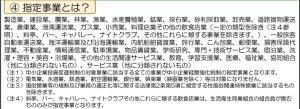

また、経営計画を申請することができる事業業種は、以下のとおりです。

(参照) 中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

- 特定経営力向上設備等

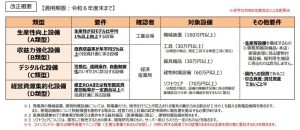

特定経営力向上設備等とは、経営力向上に著しく資する設備等(生産性向上設備、収益力強化設備、デジタル化設備、経営資源集約化設備)をいいます。対象設備は、新品の生産等設備を構成する機械および装置、工具、器具および備品、建物付属設備ならびにソフトウェアで、一定の規模以上のものとされています。

また、生産等設備とは、その法人が行う生産活動、販売活動、役務提供活動その他収益を稼得するために行う活動の用に直接供されるものをいいます。本店、寄宿舎等の建物、事務用器具備品、乗用自動車、福利厚生施設のようなもの、貸付けの用に供する資産は該当しません。

詳細についてまとめたものが以下の表になりますので、ご確認いただければと思います。

(参照) 経済産業省「令和5年度 経済産業関係 税制改正について」

- 即時償却または税額控除

法人税または所得税において、以下の措置が適用できます。

- 個人事業主または資本金3,000万円以下の中小企業

⇒ 投資額の全額をその事業年度中に経費として処理できる「即時償却」

又は 投資額の10%を税額から控除できる「税額控除」

- 資本金3,000万円超1億円以下の中小企業

⇒ 投資額の全額をその事業年度中に経費として処理できる「即時償却」

又は 投資額の7 %を税額から控除できる「税額控除」

以上、「中小企業経営強化税制」についてご紹介しました。令和5年度の税制改正により2年延長されることになるのには、物価高・新型コロナ禍等の中、設備投資に取り組む中小企業を支援するための狙いがあります。

似たような税制に「中小企業投資促進税制」があります。一定の設備投資に対して税額控除等の適用が認められるのは同じではありますが、事前の手続きが必要となる「中小企業経営強化税制」の方が税額控除等の割合が大きいという利点があります。

今後、事業を拡大していくために設備投資を考えておりましたら、「中小企業経営強化税制」の活用をご検討してみてください。チェスナットが経営計画の策定などをサポートさせていただきます。

今回のトピックの内容について、ご相談・ご質問などがございましたら、お気軽にチェスナットへご連絡ください。

★お問い合わせはこちらから

国税庁「中小企業経営強化税制」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5434.htm

経済産業省「令和5年度 経済産業関係 税制改正について」

https://www.meti.go.jp/main/zeisei/zeisei_fy2023/zeisei_k/pdf/zeiseikaisei.pdf

中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

https://www.chusho.meti.go.jp/keiei/kyoka/pdf/tebiki_zeiseikinyu.pdf