皆さま、こんにちは。

今年は3年ぶりに各地で花火大会も開催されていますね。

感染対策を行いながら、夏を楽しみましょう。

さて、今回は「賃貸借契約にともなう初期費用“敷金”の取扱い」について紹介します。

●賃貸借契約書にともなう初期費用とは

不動産の賃貸借契約を締結しますと、最初の支払金額の中には賃料以外にも、下記の費用が含まれています。

【敷金】契約上、責務を担保するため借主が貸主に保証金として預けておく金銭のことです。基本的には全額返金されることが前提ですが、退去時、原状回復工事、クリーニング代等が差し引かれ返金されることもあるので注意が必要です。「差入保証金」という名目で表示されていることもあります。

【礼金】契約時に大家に払う「謝礼金」のようなもので、返還されないのが一般的です。税務上、「建物」を賃借するために支払った権利金等として扱われるため「繰延資産」に該当し、「長期前払費用」等として5年以内の賃借期間で均等償却します。ただし、礼金が20万円未満の場合には「地代家賃」または「支払手数料」等で支払時に費用計上することが可能です。

【仲介手数料】契約・仲介サービスの対価として不動産業者に支払う手数料です。仲介手数料を支払った時の勘定科目は「支払手数料」や「雑費」を使用します。

これらは全て賃料と一緒に、「地代家賃」で一括経費に出来るわけではありません。

今回は、その中でも敷金の経理処理について、紹介します。

●敷金の勘定科目と経理処理上の扱い

敷金を支払った時の会計処理は、契約時にあらかじめ敷金のうち返金されない金額(償却額)が決まっている場合と、返金されない金額(償却額)が決まっていない場合で異なります。

まず勘定科目については、契約上「敷金」もしくは「差入保証金」の名目を確認し、それに応じた科目を使用するとよいでしょう。

また、あらかじめ決まっている償却額は金額に応じ、「支払手数料」や「長期前払費用」等を使用します。税務上敷金の償却額は、上述の礼金と同様に、「建物」を賃借するために支払った権利金等として扱われるため「繰延資産」に該当し、金額・契約期間等に注意して仕訳計上をする必要があります。

それでは、敷金の仕訳について①~④の分類に分け仕訳例を紹介します。

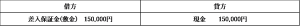

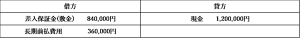

➀敷金から償却される金額があらかじめ決まっていない場合

例)社宅用の物件を契約し敷金15万円を現金で支払った。

*全額資産とする仕訳を行う。

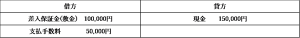

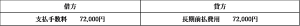

②敷金から償却される金額が「20万円未満」の場合

例)社宅用の物件を契約し敷金15万円を現金で支払った。償却額は5万円。

*あらかじめ決まっている償却額は20万円未満の少額繰延資産として取扱い、「支払手数料」等で一括経費計上できる。

(参考:https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/08/14.htm)

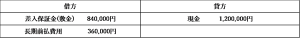

③敷金から償却される金額が「20万円以上かつ契約期間が5年未満」の場合

例)事務所を契約し敷金120万円を現金で支払った。契約期間3年、償却額は36万円。

*あらかじめ決まっている償却額は税務上繰延資産に該当し、支払時には「長期前払費用」等として仕訳を行う。また、期末に契約時の契約年数で月数按分の上、「支払手数料」等にして償却を行う。

<契約時>

<期末>

※契約期間が終わるまで、毎期末に月数按分をして償却する。

※償却額36万円÷36ヶ月×12ヶ月(賃貸借期間開始月から期末までの月数)

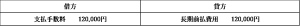

④敷金から償却される金額が「20万円以上かつ契約期間が5年以上」の場合

例)事務所を契約し敷金120万円を現金で支払った。契約期間6年、償却額は36万円。

*あらかじめ決まっている償却額は税務上繰延資産に該当し、支払時には「長期前払費用」等として仕訳を行う。また、期末に5年で月数按分の上、「支払手数料」等にして償却を行う。

<契約時>

<期末>

※敷金・礼金等の権利金償却期間は5年と定められているため契約期間が6年であっても、5年間毎期末に償却する。

※償却額36万円÷60ヶ月×12ヶ月(賃貸借期間開始月から期末までの月数)

(参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5460.htm)

●敷金の償却額についての消費税の取り扱い

契約上、物件の使用用途が、居住用なのか、居住用以外なのかで消費税の取り扱いが異なります。

居住用物件の家賃の消費税は非課税です。そのため、敷金の償却額も非課税になります。

事業者が借上げる社宅や社員寮用の物件も居住用のため、敷金の償却費の消費税は非課税です。ただし、初期費用のうち、仲介手数料やルームクリーニング代、鍵交換費用などは課税の対象となりますので、初期費用支払時には消費税区分も必ず確認するようにしましょう。

また、居住用以外の家賃の消費税は課税です。そのため、敷金の償却額も課税になります。

賃貸借契約を締結した際は、その物件の使用用途も確認の上、消費税にも注意し仕訳計上することが必要です。

以上、敷金についてご説明しましたが、あらかじめ返金される金額が決まっているかどうか、物件の契約期間によって異なりますので注意が必要です。

また、消費税についても使用用途によって課税・非課税が変わりますので、支払時の仕訳は賃貸借契約書を確認し、特に注意して行いましょう。

ご不明点やご質問等ございましたら、お気軽にチェスナットまでお問合せ下さい。

★お問い合わせはこちらから